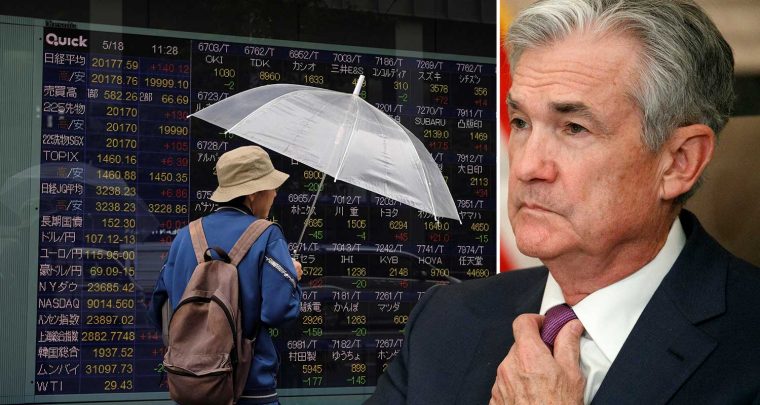

Förre chefen för USA:s centralbank Federal Reserve, Ben Bernanke, började blogga häromveckan. Och han har en del att säga; om varför räntorna är så låga och vad en centralbank kan göra och framför allt inte göra.

I Sverige gav Ben Bernankes nya hobby inte så stort genomslag. Dagens Industri konstaterade bara att Ben Bernanke numer verkar i samma bransch som Blondinbella. Utöver att namnen allittererar är likheterna emellertid få.

I sina första blogginlägg förklarar Ben Bernanke varför räntorna är så låga. Med tanke på att detta är ett ämne som diskuteras livligt, inte minst i Sverige, så borde Bernankes inlägg vara nyttig läsning. Mycket bra intellektuellt tuggmotstånd för dem som hävdar att centralbankernas låga räntor »förstör marknaden«, »pumpar bubblor«, med mera.

Kritiken är vanlig från finansmarknaden och torgförs även återkommande i svensk affärspress. Ben Bernanke ger svar på tal. »En likartad förvirrad kritik som ofta hörs är att Fed på något sätt stör de finansiella marknaderna och investeringsbesluten genom att hålla räntorna ›artificiellt låga‹«. Många kritiker menar att det i stället är »marknaden« som ska sätta räntan.

Men, som Bernanke skriver, så kan inte en centralbank bara luta sig tillbaka och låta »marknaden« sköta detta, för allt som en centralbank gör, eller inte gör, påverkar räntan. Centralbankens insatser styr utbudet av pengar och därmed den kortfristiga räntan. En centralbank måste sätta räntan någonstans.

Om man som i Federal Reserves fall både har som mål att nå full sysselsättning och ett inflationsmål på två procent ska den korta räntan sättas där banken bedömer att möjligheten till måluppfyllelse är störst. Riksbanken har bara sitt prisstabilitetsmål, vilket satts till två procents inflation. Den korta räntan ska då sättas för att försöka nå och underbygga förtroendet för att detta mål kan nås.

Men om en centralbank definitionsmässigt har stora möjligheter att påverka den korta räntan är det väsentligt svårare för den att styra de långa räntorna och då i synnerhet den för investeringsbeslut avgjort viktigaste räntan, den långa realräntan.

Så kallade kvantitativa lättnader, det vill säga att centralbanken köper obligationer med längre löptider, är ett sätt att påverka de långfristiga räntorna. Men förmågan att styra dessa räntor är mycket sämre. Det visades till exempel när Federal Reserve slutade med sina obligationsköp. Det ledde inte till någon påtaglig ökning av de långa räntorna.

De allt lägre realräntorna kan förklaras av att den mogna ekonomiska världen befinner sig i en »sekulär stagnation«, ett begrepp från 1930-talsekonomen Alvin Hansen. Själva essensen i sekulär stagnation är att det sparas långt mer än vad som investeras.

Finansmarknaden har svårt att smälta detta och kritiserar högljutt pratet om de artificiellt låga räntorna. Men ett överskott på sparande som jagar ett begränsat utbud av finansiella tillgångar leder till att priserna ökar samtidigt som avkastningen går mot noll, och till och med därunder för de mest »säkra« placeringarna.

Ett annat sätt att förklara det på är att den enes sparande måste vara någon annans inkomst för att inte den ekonomiska aktiviteten ska sjunka. Finansiellt sparande som bara jagar befintliga tillgångar och inte finansierar investeringar, eller konsumtion, leder till att den ekonomiska aktiviteten stagnerar.

För dem som har läst John Maynard Keynes är detta den så kallade sparparadoxen, det vill säga att om alla försöker öka sitt sparande men ingen vill öka sina investeringar eller sin konsumtion så leder det till stagnation. Eller i förlängningen till och med till depression.

Förre chefen för USA:s centralbank Federal Reserve, Ben Bernanke, började blogga häromveckan. Och han har en del att säga; om varför räntorna är så låga och vad en centralbank kan göra och framför allt inte göra.

I Sverige gav Ben Bernankes nya hobby inte så stort genomslag. Dagens Industri konstaterade bara att Ben Bernanke numer verkar i samma bransch som Blondinbella. Utöver att namnen allittererar är likheterna emellertid få.

I sina första blogginlägg förklarar Ben Bernanke varför räntorna är så låga. Med tanke på att detta är ett ämne som diskuteras livligt, inte minst i Sverige, så borde Bernankes inlägg vara nyttig läsning. Mycket bra intellektuellt tuggmotstånd för dem som hävdar att centralbankernas låga räntor »förstör marknaden«, »pumpar bubblor«, med mera.

Kritiken är vanlig från finansmarknaden och torgförs även återkommande i svensk affärspress. Ben Bernanke ger svar på tal. »En likartad förvirrad kritik som ofta hörs är att Fed på något sätt stör de finansiella marknaderna och investeringsbesluten genom att hålla räntorna ›artificiellt låga‹«. Många kritiker menar att det i stället är »marknaden« som ska sätta räntan.

Men, som Bernanke skriver, så kan inte en centralbank bara luta sig tillbaka och låta »marknaden« sköta detta, för allt som en centralbank gör, eller inte gör, påverkar räntan. Centralbankens insatser styr utbudet av pengar och därmed den kortfristiga räntan. En centralbank måste sätta räntan någonstans.

Om man som i Federal Reserves fall både har som mål att nå full sysselsättning och ett inflationsmål på två procent ska den korta räntan sättas där banken bedömer att möjligheten till måluppfyllelse är störst. Riksbanken har bara sitt prisstabilitetsmål, vilket satts till två procents inflation. Den korta räntan ska då sättas för att försöka nå och underbygga förtroendet för att detta mål kan nås.

Men om en centralbank definitionsmässigt har stora möjligheter att påverka den korta räntan är det väsentligt svårare för den att styra de långa räntorna och då i synnerhet den för investeringsbeslut avgjort viktigaste räntan, den långa realräntan.

Så kallade kvantitativa lättnader, det vill säga att centralbanken köper obligationer med längre löptider, är ett sätt att påverka de långfristiga räntorna. Men förmågan att styra dessa räntor är mycket sämre. Det visades till exempel när Federal Reserve slutade med sina obligationsköp. Det ledde inte till någon påtaglig ökning av de långa räntorna.

De allt lägre realräntorna kan förklaras av att den mogna ekonomiska världen befinner sig i en »sekulär stagnation«, ett begrepp från 1930-talsekonomen Alvin Hansen. Själva essensen i sekulär stagnation är att det sparas långt mer än vad som investeras.

Finansmarknaden har svårt att smälta detta och kritiserar högljutt pratet om de artificiellt låga räntorna. Men ett överskott på sparande som jagar ett begränsat utbud av finansiella tillgångar leder till att priserna ökar samtidigt som avkastningen går mot noll, och till och med därunder för de mest »säkra« placeringarna.

Ett annat sätt att förklara det på är att den enes sparande måste vara någon annans inkomst för att inte den ekonomiska aktiviteten ska sjunka. Finansiellt sparande som bara jagar befintliga tillgångar och inte finansierar investeringar, eller konsumtion, leder till att den ekonomiska aktiviteten stagnerar.

För dem som har läst John Maynard Keynes är detta den så kallade sparparadoxen, det vill säga att om alla försöker öka sitt sparande men ingen vill öka sina investeringar eller sin konsumtion så leder det till stagnation. Eller i förlängningen till och med till depression.